Cashflow Prognosen spielen eine zentrale Rolle bei der Finanzplanung und Entscheidungsfindung für Unternehmen jeder Größe.

Neben ihren Vorteilen bringt die Cashflow Prognose jedoch auch eine Reihe von Einschränkungen und Herausforderungen mit sich, die ihre Genauigkeit und Effektivität beeinträchtigen können.

Lesen Sie weiter, um mehr über die häufigsten Einschränkungen der Cashflow Prognose und Strategien zur Abschwächung dieser Einschränkungen zu erfahren.

Tauchen wir ein!

Was ist eine Cashflow Prognose?

Die Cashflow Prognose schätzt und prognostiziert die Zu- und Abflüsse von Barmitteln über einen bestimmten Zeitraum, in der Regel wöchentlich, monatlich, vierteljährlich oder jährlich.

Sie ermöglicht es Ihnen, die künftige Liquiditätslage Ihres Unternehmens zu verstehen, potenzielle Liquiditätsengpässe oder -überschüsse zu erkennen und fundierte Entscheidungen für ein effizientes Liquiditätsmanagement zu treffen.

Was sind die Vorteile der Cashflow Prognose?

Als eines der wichtigsten Instrumente für Unternehmen zur Aufrechterhaltung der finanziellen Stabilität und zur Optimierung des Betriebskapitalmanagements bietet die Cashflow Prognose zahlreiche Vorteile.

✨ Liquiditätsmanagement - Hilft Ihnen, Ihre zukünftigen Mittelzu- und -abflüsse zu antizipieren, um den täglichen betrieblichen Bedarf zu decken, Rechnungen pünktlich zu bezahlen usw.

✨ Finanzplanung - Ermöglicht es Ihnen, fundierte Entscheidungen zu treffen, um finanzielle Ziele zu erreichen, indem Sie operative und strategische Finanzpläne erstellen, Budgetziele festlegen usw.

✨ Risikomanagement - Ermöglicht es Ihnen, potenzielle Cashflow-Lücken zu erkennen, finanzielle Risiken zu antizipieren, für Eventualitäten zu planen und proaktive Maßnahmen zur Risikominderung zu ergreifen.

✨ Optimierung des Betriebskapitals - Ermöglicht die Optimierung Ihres Betriebskapitals durch die effektive Verwaltung von Forderungen, Verbindlichkeiten und Beständen.

✨ Vertrauen der Investoren - Bietet Transparenz und Vorhersagbarkeit über die finanzielle Leistung Ihres Unternehmens, was potenzielle Investoren anziehen kann.

Die 7 wichtigsten Einschränkungen der Cashflow Prognose

Cashflow Prognosen bieten eine Vielzahl von Vorteilen, haben aber auch Nachteile, die Sie kennen sollten, damit Sie sie vorhersehen und ihre Auswirkungen minimieren können.

Bevor wir tiefer eintauchen, hier ein kurzer Überblick über die wichtigsten Einschränkungen von Cashflow Prognosen und Lösungen.

1. Übermäßiger Rückgriff auf Schätzungen

Schätzungen sind zwar für die Vorhersage künftiger Cashflows notwendig, aber wenn man sich zu sehr auf sie verlässt, kann dies zu ungenauen Prognosen und Budgetunterschreitungen führen.

Das bedeutet nicht, dass der Cashflow keine genauen Daten liefert, sondern dass es schwierig ist, variable externe Faktoren zu schätzen, die sich leicht ändern können.

So können beispielsweise unerwartete Marktschwankungen oder Änderungen im Kundenverhalten selbst die sorgfältigsten Schätzungen schnell über den Haufen werfen.

💡 Lösung

Um dieses Risiko zu mindern, sollten Sie andere Faktoren und harte Daten in Ihre Cashflow Prognosen einbeziehen, z. B. historische Finanzdaten, Branchen-Benchmarks usw., um ein umfassenderes und genaueres Bild der künftigen Cashflows zu erhalten.

2. Externe unvorhergesehene Umstände ausschließen

Das Geschäftsumfeld ist dynamisch, mit schnellen Veränderungen, die man nicht immer vorhersagen oder kontrollieren kann.

Auch die Cashflow Prognose kann das nicht.

Die Cashflow Prognose eignet sich zwar hervorragend für "feste" Schätzungen, z. B. für die Büromiete, wichtige Rechnungen usw., kann aber externe Faktoren, die sich plötzlich ändern können, nicht berücksichtigen:

- Marktbedingungen

- Änderungen im Verbraucherverhalten

- Regulatorische Änderungen

- Globale Wirtschaftstrends

- Saisonale Nachfragemuster

- Wirtschaftliche Unwägbarkeiten, etc.

Diese sich ändernden Faktoren können die genaue Vorhersage künftiger Mittelzuflüsse erschweren und zu Ungenauigkeiten bei der Umsatzprognose führen.

💡 Lösung

Auch wenn unvorhergesehene Faktoren schwer vorhersehbar sind, können Sie ihre negativen Auswirkungen durch die Bildung eines Liquiditätspuffers oder einer Reserve abmildern.

So können Sie:

✨ Legen Sie einen Zielbetrag für die Bargeldreserve fest, der auf Faktoren wie monatlichen Ausgaben, Einnahmeschwankungen, Schuldenverpflichtungen und Notfallfinanzierungsbedarf basiert.

✨ Einen Teil des Gewinns oder des operativen Cashflows auf ein bestimmtes Rücklagenkonto zurücklegen.

✨ Legen Sie einen separaten Notfallfonds speziell für unvorhergesehene Umstände an.

✨ Überprüfen Sie die Ausgaben und setzen Sie Prioritäten, um Bereiche zu ermitteln, in denen Sie Kosten reduzieren oder einsparen können, um Geld für den Aufbau der Reserve freizusetzen.

Eine weitere praktikable Lösung besteht darin, das externe Umfeld zu beobachten, um potenzielle Probleme vorauszusehen und Notfallpläne für verschiedene Szenarien zu erstellen.

3. Übermäßige Abhängigkeit von historischen oder unzureichenden Daten

Die Cashflow Prognose stützt sich auf historische Daten, um zukünftige Barmittel vorherzusagen.

Historische Daten sind zwar ein hervorragendes Hilfsmittel für die Analyse vergangener Verkaufszahlen, Ausgabenaufzeichnungen und Finanzmuster, berücksichtigen aber nicht die aktuellen Umstände.

Folglich kann die Cashflow Prognose nicht ganz genau sein.

Ein weiteres Hindernis, insbesondere für Start-ups, ist der Mangel an ausreichenden historischen Daten, die sie für Prognosen verwenden können.

Daher müssen sie sich auf Branchendurchschnitte oder allgemeine Daten verlassen, die möglicherweise nicht auf sie zutreffen.

💡 Lösung

Sie können tiefere Einblicke in Markttrends, -muster und -schwankungen gewinnen, indem Sie historische und Echtzeit-Markt- und Wirtschaftsdaten kombinieren.

Wenn Sie beispielsweise historische Daten mit Echtzeit-Marktdaten wie Handelsvolumen, Kursbewegungen und Stimmungsanalysen überlagern, können Sie potenzielle Muster und Trends erkennen, die auf künftige Marktbewegungen hindeuten.

Darüber hinaus ermöglicht Ihnen dieser integrierte Ansatz, potenzielle Risiken und Chancen auf dem Markt zu erkennen und einen ganzheitlichen Überblick über die Marktdynamik zu erhalten.

4. Ungenauigkeit der Daten

Ungenaue Daten sind eine der Hauptursachen für fehlerhafte Cashflow-Prognosen. Sie können in verschiedenen Formen auftreten, aber die häufigsten ungenauen Datenarten sind:

- Veraltete historische Daten

- Unvollständige oder fehlende Daten

- Menschliches Versagen

- ungenaue Annahmen.

Diese Ungenauigkeiten können zu fehlerhaften Analysen, Über- oder Unterschätzung der Liquidität, Liquiditätsengpässen usw. führen.

💡 Lösung

Verwenden Sie Buchhaltungs- oder Cashflow Management-Software zur Automatisierung der Buchhaltungsvorgänge, um das Risiko menschlicher Fehler zu minimieren.

Diese Softwaretypen sind auch deshalb von unschätzbarem Wert, weil sie genaue Daten in Echtzeit anzeigen, wodurch die Möglichkeit ungenauer Cashflow-Prognosen verringert wird.

Darüber hinaus können regelmäßige Prüfungen der Finanzdaten dazu beitragen, potenzielle Fehler oder Unstimmigkeiten aufzudecken und negative Folgen zu vermeiden.

5. Starke Abhängigkeit von der Ergebniswahrscheinlichkeit

Jede Cashflow Prognose dreht sich um die Wahrscheinlichkeit, und während sie bestimmte Aspekte genau vorhersagen kann, sind andere eher interpretationsbedürftig.

Die Wahrscheinlichkeit hilft bei der Risikobewertung und bei Vorhersagen, sollte aber nicht die einzige Determinante bei der Entscheidungsfindung sein.

Außerdem kann eine zu starke Betonung der Ergebniswahrscheinlichkeit zu Überheblichkeit und Selbstgefälligkeit führen.

Stellen Sie sich vor, Sie haben auf der Grundlage von historischen Daten, Markttrends und anderen wichtigen Faktoren eine Wahrscheinlichkeit von 70 % für das Erreichen Ihres Umsatzziels geschätzt.

Aufgrund unvorhergesehener Umstände, z. B. einer plötzlichen Unterbrechung in der Lieferkette, bleiben die tatsächlichen Verkaufszahlen jedoch hinter dem prognostizierten Ziel zurück.

Folglich erwies sich die Cashflow Prognose, die sich in hohem Maße auf die 70-prozentige Wahrscheinlichkeit der Erreichung der Verkaufsziele stützte, als zu optimistisch.

Wenn man sich also zu sehr auf die Ergebniswahrscheinlichkeit verlässt, führt dies zu einem falschen Sicherheitsgefühl und einer unzureichenden Vorbereitung auf ungünstige Szenarien.

💡 Lösung

Berücksichtigen Sie potenzielle Variablen, Unwägbarkeiten und Konsequenzen, die nicht Bestandteil des wahrscheinlichen Ergebnisses sind.

Ein Brainstorming über eine Reihe möglicher Ergebnisse hilft Ihnen, mehrere Was-wäre-wenn-Szenarien zu erstellen und sich besser vorzubereiten.

6. Langfristige Unvorhersehbarkeit

Cashflow Prognosen sind für kurzfristige Projektionen von unschätzbarem Wert.

Für langfristige Prognosen sind sie jedoch nicht so effektiv, es sei denn, Sie aktualisieren sie regelmäßig auf der Grundlage von Marktbedingungen und tatsächlichen Finanzdaten.

Außerdem ist eine 12-Monat Cashflow Prognose aufgrund der sich ständig ändernden externen Faktoren und Umstände wahrscheinlich weniger genau als eine 3-Monats-Prognose.

💡 Lösung

Wir raten nicht davon ab, langfristige Prognosen zu erstellen, aber Sie sollten sich über mögliche Ungenauigkeiten im Klaren sein und sich nicht zu sehr auf sie verlassen.

Entscheiden Sie sich lieber für kurzfristige Prognosen, die sich leichter überwachen und auf plötzliche Veränderungen überprüfen lassen, damit Sie mögliche Probleme proaktiv angehen können.

7. Keine Unternehmensziele

Diese letzte Einschränkung bezieht sich weniger auf die Cashflow Prognose als vielmehr auf das Fehlen von Geschäftszielen, was dazu führt, dass die Prognoseergebnisse nicht richtig genutzt werden.

Eines der Hauptziele der Cashflow Prognose ist die Bereitstellung wertvoller und tiefgreifender Daten, um die Fehleranfälligkeit Ihrer Entscheidungen, Investitionen usw. zu verringern.

Doch selbst die genauesten Daten können nicht helfen, wenn Sie kein klar definiertes Geschäftsziel haben, das die Daten umsetzen kann.

Dies gilt vor allem für Start-ups, die sich mehr auf das Überleben und die Rentabilität konzentrieren und denen oft ein strategischer Geschäftsplan fehlt.

💡 Lösung

Klare Unternehmensziele sind für die Cashflow Prognose von entscheidender Bedeutung, da sie einen strategischen Rahmen, eine Richtung und einen Zweck für die Finanzplanung und Entscheidungsfindung vorgeben.

Legen Sie daher Ihre Ziele so fest, dass sie mit den strategischen Zielen und der Planung übereinstimmen, damit Sie die Leistung bewerten, den Fortschritt verfolgen und den Erfolg messen können.

Abschließende Überlegungen

Cashflow Prognosen sind für die Liquiditätsplanung Ihres Unternehmens, die Vorwegnahme des Bargeldbedarfs und die Aufrechterhaltung angemessener Bargeldreserven von größter Bedeutung.

Wenn wir über die Grenzen der Cashflow Prognose sprechen, bedeutet das keineswegs, dass Sie sie nicht brauchen oder nicht von ihr profitieren werden.

Die oben genannten Einschränkungen sind ein deutlicher Hinweis darauf, dass Sie Ihre Augen für interne und externe Faktoren offen halten und Ihre Unternehmensstrategien regelmäßig überwachen und anpassen sollten.

Cashflow Management Tools sind eine große Hilfe bei der Überwindung der Grenzen von Cashflow Prognosen und der Verringerung ihrer potenziellen negativen Auswirkungen aufgrund einer umfassenden Automatisierung.

Wie können Sie die Cashflow Prognose mit Puls Project verbessern?

Puls Project ist eine robuste Cashflow Management Software, die KMUs dabei hilft, ihre Cashflow Prognosen und ihre gesamten Finanzoperationen zu rationalisieren.

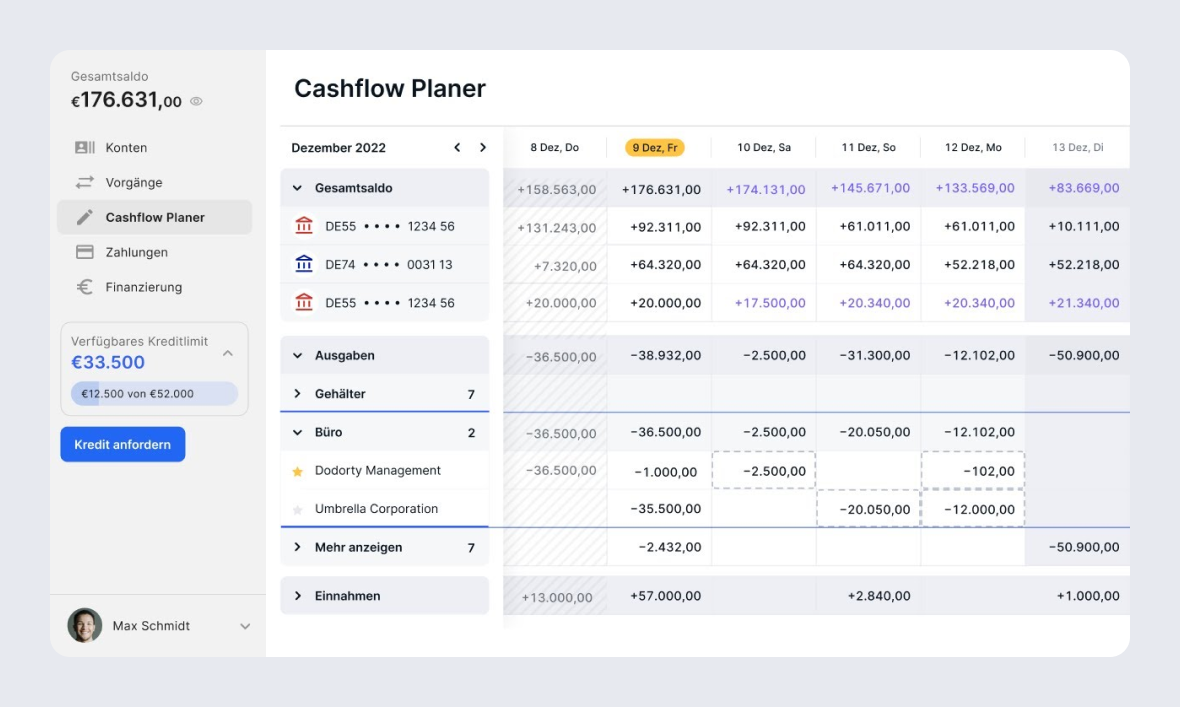

Dank des zentralisierten Dashboards können Sie die Salden und Ausgaben aller Bankkonten und mehrerer Unternehmen bequem an einem Ort verwalten und verfolgen.

Darüber hinaus hilft Ihnen unser Cashflow Planer bei der Optimierung des Cashflow Managements und der Cashflo Prognose und ermöglicht es Ihnen:

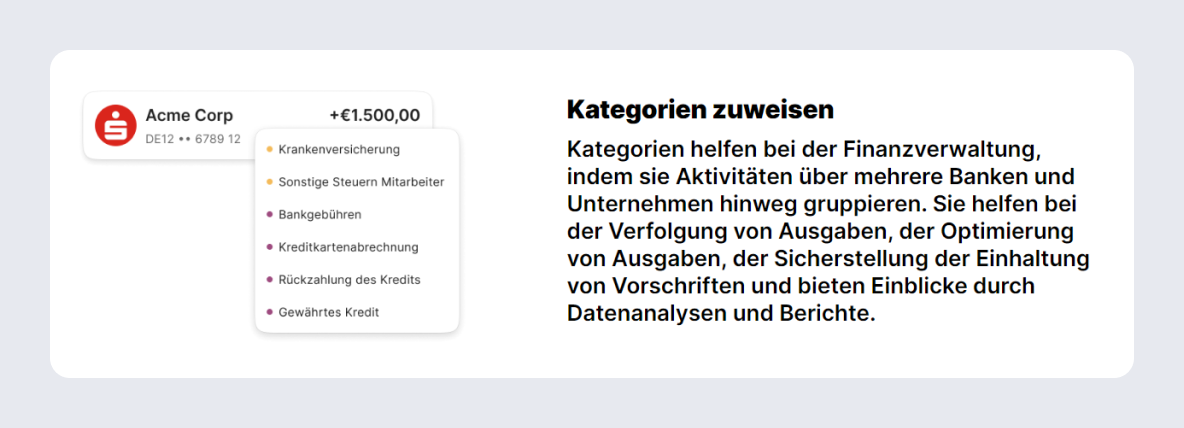

🔥 Gruppieren Sie finanzielle Aktivitäten über mehrere Banken und Unternehmen hinweg und kennzeichnen und kategorisieren Sie sie für eine bessere Kostenverfolgung und Ausgabenoptimierung.

🔥 Geben Sie Ihre regelmäßigen monatlichen Ausgaben einmal ein, und wir zeigen sie automatisch im folgenden Monat an, um das laufende Finanzmanagement zu erleichtern.

🔥 Überwachen Sie Ihren Cashflow aktiv, und unser System zeigt Ihnen jede entdeckte Lücke an, damit Sie die notwendigen Anpassungen vornehmen können.

🔥 Verbinden Sie nahtlos mehrere Konten von mehr als 4000 Banken und verwalten Sie alle Ihre Finanzgeschäfte an einem Ort.

🔥 Ziehen Sie Daten direkt von Ihren Bankkonten ab, um menschliche Fehler zu minimieren und aktuelle und genaue Informationen für datengesteuerte Entscheidungen zu gewährleisten.

🔥 Verwalten Sie Rechnungszahlungen effizient und behalten Sie einen klaren Überblick über die Zahlungen.

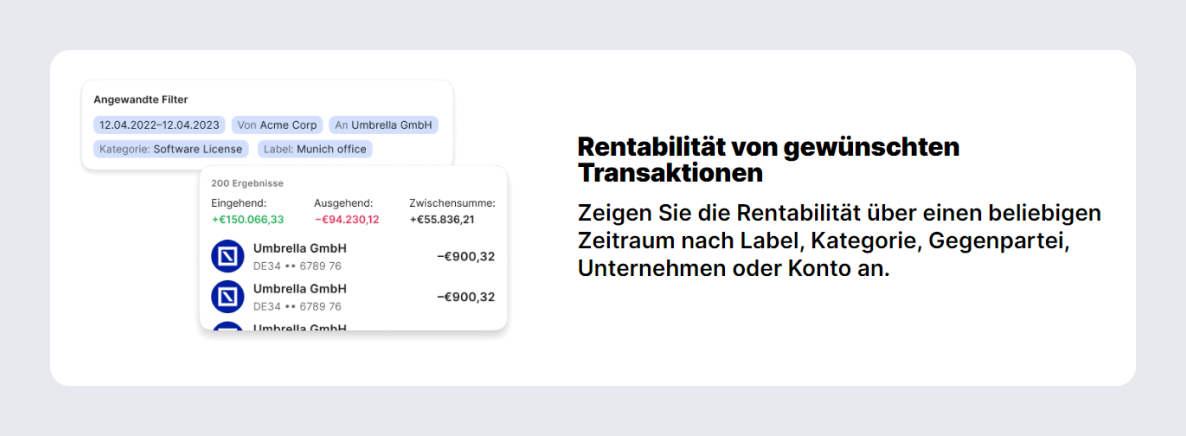

🔥 Analysieren Sie die Rentabilität über einen beliebigen Zeitraum nach Label, Kategorie, Gegenpartei, Unternehmen oder Konto, um wertvolle finanzielle Einblicke zu erhalten.

🔥 Spielen Sie sicher mehrere Cashflow Szenarien durch und erhalten Sie genaue Prognosen aufgrund von Echtzeitdaten.

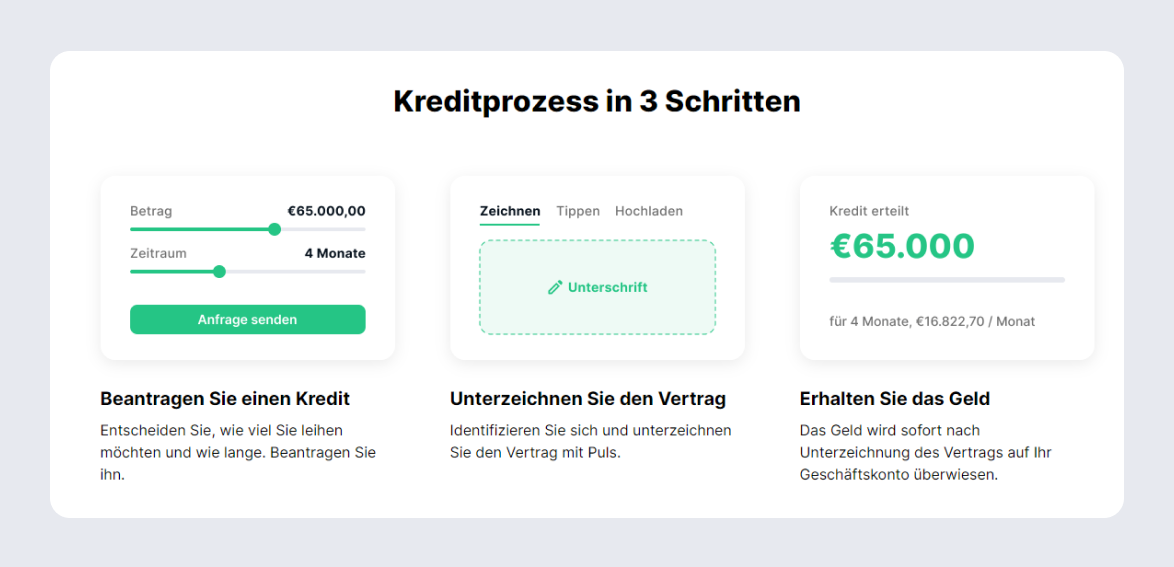

🔥 Verschaffen Sie sich mehr Mittel, um einen Cash-Puffer zu schaffen und die Lücke in Zeiten geringer Einnahmen oder erhöhter Ausgaben mit unserer Darlehensfunktion zu überbrücken.

- Holen Sie sich bis zu 100.000 € innerhalb von mindestens 48 Stunden, je nach Gruppenstufe und nach Anbindung Ihres Bankkontos.

- Erreichen Sie den höchstmöglichen Kreditrahmen, indem Sie alle Bankkonten Ihrer Unternehmen miteinander verknüpfen.

Die Berücksichtigung aller Aspekte des Cashflow Managements macht Puls Project zu einem unschätzbaren Wert für die Verbesserung und Optimierung Ihres Cashflows und Ihrer finanziellen Gesundheit insgesamt.

Haben Sie Lust, es auszuprobieren?

Melden Sie sich noch heute für Puls Project an, umIhr Cashflow Management zu verbessern.

Lernen Sie weiter:

Alle Cashflow Formeln, die Sie kennen müssen [Erklärt]

10 Tipps zum Cashflow Management für kleine Unternehmen

Die Werkzeugkiste des Unternehmers: Tipps zur Steigerung der Unternehmenseffizienz